【案例特性】差旅服务型公司以代替企业员工购买机票或酒店订房为主要服务,因此对应到的应收账款基础单证量非常大、金额很小、账期很短,如何运用应收账款池的管理方式,是本案例的核心重点。

一企业基本情况:

卖方企业介绍

融资方即卖方为某企业差旅管理服务公司(简称T公司),是目前中国较大规模的专业旅行服务商之一,注册资金1亿元人民币,主营国内旅游、入境旅游、出境旅游业务,民用航空运输销售代理,订房服务,会展会务服务。

买方企业介绍

买方为T公司平台上的有差旅管理服务需求的客户群,以其中一家为例:某外资贸易公司(简称B公司)与T公司合作已有3年,形成良好稳定的合作关系。

二行业上下游关系:

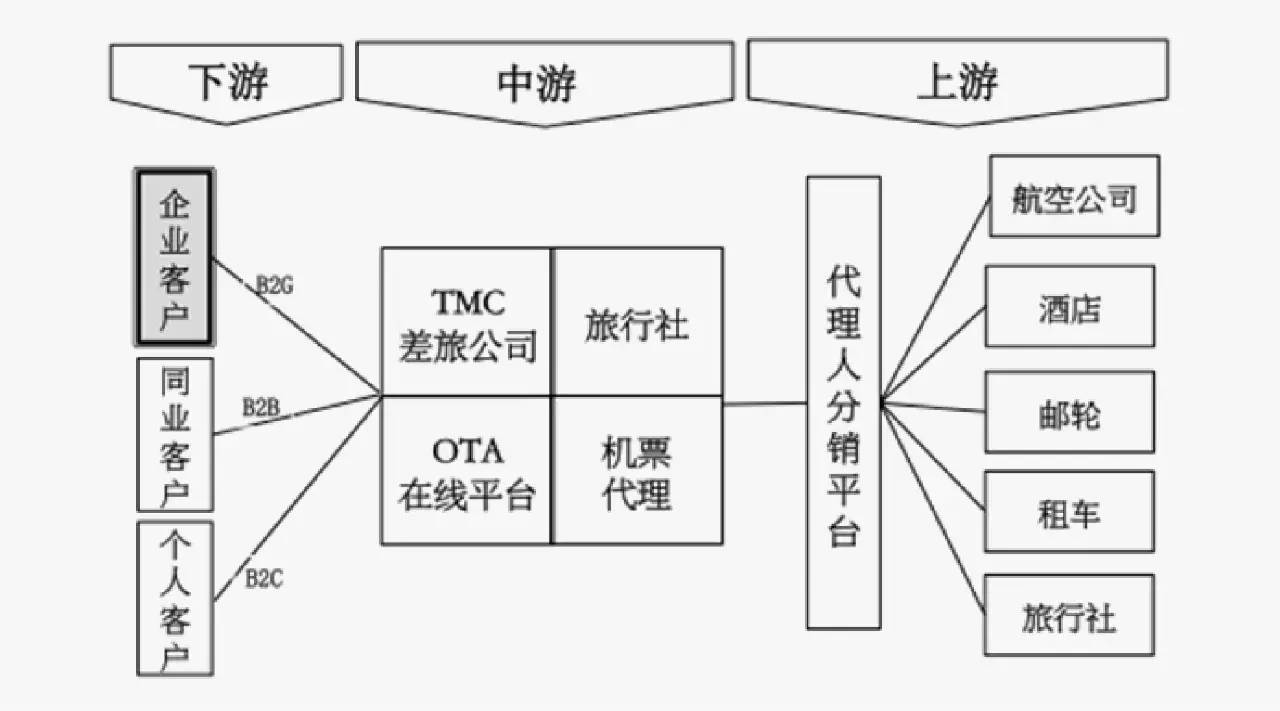

企业差旅管理简称为TMC公司 ( Travel management companies ),即为企业提供出差、会议、旅游等行程中所需的机票酒店的预订服务。TMC的上游公司主要为机票代理商,航空公司等,一般结算方式为现结。而下游的企业与TMC存在50天及以上的账期,从而产生应收账款。以下为图TMC行业上下游的结构图。

三交易流程及单证:

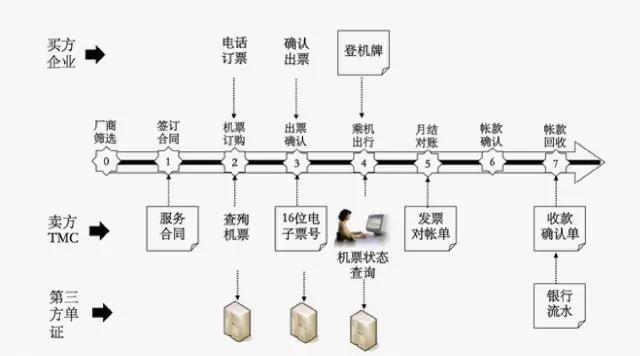

TMC差旅公司主要是为企业员工提供差旅代订机票、酒店、租车等服务,因此双方合作的往来及交易的标准模式、可以如下图所示:

1. 签订合同;

2. 出差需求提出;

3. 出票确认;

4. 乘机出行;

5. 账款确认;

6. 账款回收;

7. 一般差旅公司提供的账期大约1个月左右,但对特定优质及强势的企业客户也会延长到三个月后付款(此时应该查核的重点为双方签订的合同中对结账日期及还款日的约定);

8. 另外通常差旅企业也会因为要平均分摊因结账及对账所带来的工作量、同时避免所有企业集中在某天支付款项,所以会将企业的结账时间及付款天数作不同的规定,这样就可以平滑企业内的工作量及资金的流动,这也是信审人员要充分了解的重点所在。

四保理产品设计:

1. 产品类型:属于【应收账款池保理】

2. 在差旅行业保理业务中,其应收账款特性主要有:

A. 机票出票频繁,每日都会出票,且每月都会回款,应收账款的依托为与企业的对账单;

B. 买方较多,每笔应收账款金额小且分散;

C. 每个买方的合同对账日不同,回款时间不同;

D. 每笔回款金额与对账单金额会有不同,因为并非双方的交易都为机票,其他还有酒店以及旅游产品等,买方一般会混合所有的产品金额支付;

E. 买方回款方式较多,如银行转账,现金等;

F. 根据买方需求,并非每月都有机票采购,所以应收账款产生的时间点和金额不稳定。

3. 应收账款池保理:是指在企业应收账款能够保持稳定余额的情况下,以应收账款的回款为风险保障措施,根据企业出让或出质的应收账款余额,向企业提供一定金额的短期融资,同时配套提供账款管理等综合服务。

4. 有别于保理业务与应收账款质押融资业务是单一卖方对个别特定买方交易所产生的应收账款,由保理商进行买方风险承担、账务管理、融资等各项服务。本项业务是单一卖方对其名下不特定买方交易所产生的应收账款所形成的应收账款池,由保理商针对该应收账款池提供业务登记、流程管理、账务处理、各项额度控管、融资等服务。基于风险管理,尚需对各买方占融资池成数设限,亦须订立入池与出池标准。

五风险及管制点:

1. 信用风险:差旅行业处于上升期,符合国家长期经济发展趋势,系统性风险较小。A公司在长三角乃至全国的声誉及地位较好,存在的道德风险较低。财务风险、经营风险及特殊事件需关注,且买方家数多、金额分散,产生严重性信用风险的概率较小。

2. 操作风险:差旅行业中以机票代理采购为基础所形成的应收账款普遍金额小、单量大、周期短,除非有良好的保理信息化平台可以与买方供应链系统实时对接,否则操作成本太高,未来的操作风险出现的考能性也会增加,这是保理商要进入的第一要素。

3. 对B2G业务存在机票订购后,会有改签、退票、对账等不确定因素,因此藉用信息化平台来针对历史数据处理及核查,这种缓释处理的能力是能否提供池保理业务的关键要素。

4. 流动性风险:T公司和买方客户之间账期50-60天,而保理商给T公司是一年期的池保理循环额度,在未到期前应只单纯的做应收账款的替换,不涉及回款及放款,也就是未进入还款出池期时,理论上与信用贷款的差异不大,因此池保理业务唯有加强预警功能的设计与防范,才能有效的回避风险。

5. 应收账款质押和转让两种方式下需要在买卖方关联中通过业务类型的栏位标识来加以区分,质押下的发票录入转让、融资等具体交易步骤没有区别,出账规则同转让业务,仅根据不同品种联动不同的账务科目,具体使用科目名称及代号将由财务部配合提供

技术支持:竞网智赢

Copyright 2016 通程商业保理(深圳)有限公司 版权所有 粤ICP备18059461号